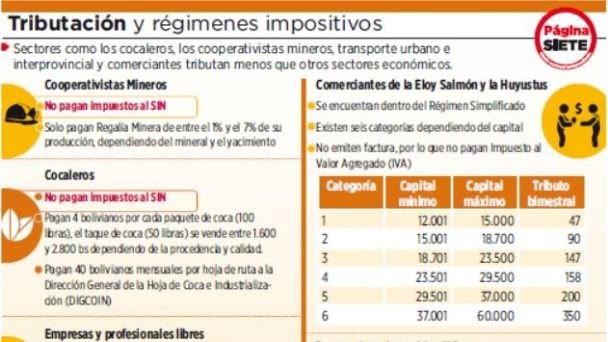

Cuatro grandes sectores económicos, cocaleros -cooperativas mineras, transporte urbano e interprovincial y comerciantes- solo hacen tributos simbólicos y no facturan, de acuerdo a expertos y a la revisión de los regímenes especiales del Servicio de Impuestos Nacionales (SIN).

Dos de los sectores económicos que no facturan, los cocaleros y los cooperativistas mineros, tampoco realizan aportes al SIN. Mientras que los comerciantes y los transportistas se encuentran en regímenes especiales bajo los cuales realizan aportes fijos al fisco.

En pasadas semanas, la intención del Gobierno nacional de implementar un impuesto a los servicios digitales generó un debate acerca de la ampliación de la base tributaria en el país, con la inclusión de nuevos sectores que aporten con sus impuestos a la recaudación fiscal, como, por ejemplo, los cocaleros

De acuerdo con declaraciones del senador Leonardo Loza, representante de los productores de hoja de coca del Chapare, su sector hace mucho tiempo paga impuestos al Estado. Sin embargo, no pudo especificar la naturaleza del tributo ni su alícuota.

“En realidad, nosotros venimos pagando hace mucho tiempo atrás un aporte al Estado central, sólo que el tema es manejado políticamente, es muy cuestionado políticamente. Cuando se habla de coca es hablar de cocaleros, lamentablemente lo mezclan y lo confunden con lo político”, respondió Loza al ser consultado sobre el pago de impuestos por la comercialización de la hoja de coca.

Por su parte, el dirigente cocalero del Chapare David Veizaga informó que los productores tributan cuatro bolivianos por cada paquete de coca, que es de 100 libras, cuyo costo aproximado asciende a entre 1.600 y 3.000 bolivianos por taque (50 libras), dependiendo del origen y calidad de la hoja.

“Nosotros aportamos por cada paquete de coca cuatro bolivianos, eso es lo que aportamos. El paquete es de 100 libras”, precisó el cocalero.

Sumado a este tributo, cuyo destino no ha sido especificado, los productores de coca legales deben pagar alrededor de 40 bolivianos mensuales por la “hoja de ruta”, documento necesario para transportar su producción a los mercados legales. Este pago se realiza a la Dirección General de la Hoja de Coca e Industrialización (Digcoin), dependiente del Viceministerio de Desarrollo Rural y Tierras.

En pasados años han habido varios intentos de normar y establecer impuestos al comercio legal de la hoja de coca, sin embargo, ninguno ha rendido frutos.

Al respecto, el experto tributario Marcelo Gonzales Yaksic señala que por el volumen de ventas y la naturaleza de su negocio, los productores de hoja de coca deberían ser incluidos en el Régimen General del SIN, más allá de crear un régimen especial para ellos.

“Los cocaleros pagaron fuertes impuestos durante la Colonia hasta mediados de la década de los 50 del siglo pasado. Pero con el auge del narcotráfico, desde los 80 hasta nuestros días, han quedado aislados totalmente y a la defensiva porque no cuadran en ningún régimen especial y tener un régimen propio sería realizar su sueño. Todo indica que su actividad de producción y comercialización cae en la tipología del contribuyente del Régimen General, deberían facturar, especialmente los que comercializan la coca”, señala el experto.

Solo regalías

Otro sector que no factura, ni hace aportes al SIN, es el de los cooperativistas mineros. Según la Ley de Minería y Metalurgia, las cooperativas mineras solo están obligadas a pagar la regalía minera al departamento en el cual realizan sus actividades. Esta regalía varía en función al mineral extraído y al yacimiento del cual proviene y fluctúa entre el 1% y el 7% de la producción. Asimismo, éstas pagan un canon de arrendamiento de las áreas en las que trabajan a la Corporación Minera de Bolivia (Comibol) del 1% de su producción.

De acuerdo con una investigación del Centro de Documentación e Información Bolivia (Cedib), mientras las cooperativas solo pagan la regalía, las mineras privadas y estatales deben realizar el pago de dos impuestos más: el impuesto a las utilidades de las empresas (IUE) y la alícuota adicional al impuesto a las utilidades de las empresas.

“Los cooperativistas mineros han distorsionado el régimen general establecido para la actividad minera para beneficiarse también con el alejamiento convenido y consentido de los aparatos de control tributario que utilizaba el SIN. La administración tributaria no les controla de forma deliberada”, opinó por su parte Gonzales Yaksic.

Dos regímenes especiales

En el caso de los transportistas urbanos e interprovinciales y los comerciantes, estos dos sectores sí tributan al SIN pero lo hacen desde dos regímenes especiales: el Sistema de Tributación Integrado (STI) y el Régimen Simplificado, a través de los cuales no emiten factura, sino que pagan montos fijos dependiendo de los ingresos presuntos que generan y el capital de sus negocios.

En el caso del sector de transporte, el STI determina pagos trimestrales de entre 100 y 400 bolivianos, dependiendo del nivel de ingresos presuntos que se generan por la actividad de transporte de carga o pasajeros.

Este régimen está abierto para los transportistas que cuenten con un máximo de dos movilidades. Sin embargo, existen denuncias de que en muchos casos esta condición no se cumple y que pequeños empresarios del transporte se aprovechan de este régimen para no facturar.

Asimismo, el transporte de pasajeros urbano paga otros tributos municipales y departamentales.

En el caso del Régimen Simplificado, éste fue creado para formalizar y gravar a las pequeñas actividades económicas, como los vivanderos, artesanos y pequeños comerciantes gremiales, con negocios cuyos capitales superen los 12.000 bolivianos, pero que no excedan los 60.000 bolivianos. Ellos pagan bimestralmente entre 47 bolivianos y 300 bolivianos. (Ver infografía)

A pesar de que este régimen se creó para beneficiar a pequeñas actividades económicas, es utilizado también por grandes comerciantes de electrodomésticos y artículos tecnológicos, como celulares y computadoras, sin emitir facturas, los cuales operan principalmente en las calles Eloy Salmón y Huyustus de La Paz.

Peso de la tributación

En comparación con los contribuyentes de regímenes especiales, las empresas y personas jurídicas y naturales que aportan en el Régimen General -como los profesionales independientes, entre otros- pagan tres impuestos: dos mensuales y uno anual.

Los impuestos a los que están sujetos los contribuyentes del Régimen General son el impuesto al valor agregado (IVA), cuya alícuota es del 13% y el impuesto a las transacciones (IT) del 3%.

Asimismo, las empresas y personas jurídicas y naturales inscritas en el régimen también pagan anualmente el impuesto a las utilidades de las empresas (IUE), cuya alícuota es del 25% sobre las utilidades netas obtenidas y declaradas en un año.

En el caso de los asalariados, éstos pagan indirectamente el IVA por las compras que realizan y por las cuales reciben una factura. Si perciben un sueldo neto de más de cuatro salarios mínimos (8.656 bolivianos) deben pagar el Régimen Complementario al IVA (RC-IVA) lo que equivale al 13% de su sueldo neto.

Según datos del SIN a 2017, señala Gonzales Yaksic, los grandes y principales contribuyentes (Gracos y Pricos) aportan el 79% de la recaudación del mercado interno. El resto de contribuyentes aporta algo más del 20,7% y “todos” los contribuyentes de regímenes especiales apenas el 0,2%.

“Es necesaria una reforma integral”

De acuerdo con el experto tributario Jaime Rodrigo, es necesaria una reforma integral del sistema tributario -en lugar de insistir con “parcharlo” con decretos y normas de menor jerarquía- para que éste sea más universal, mediante la creación de un impuesto a la renta universal

“Nuestro sistema tributario requiere de una reforma integral, debiendo considerarse la creación de un impuesto a la renta de personas bajo características que se adapten a nuestra realidad. Se debe reestructurar la Ley de Impuestos (Ley 843), que data de hace 35 años, dentro del marco autonómico establecido por la CPE del año 2009, haciendo que el sistema sea verdaderamente universal”, señala el experto.

Asimismo, Rodrigo plantea que para incentivar la formalización es clave reducir las alícuotas de algunos tributos y replantear o eliminar a los regímenes especiales, así como mejorar los mecanismos de impugnación tributaria e incentivar el cumplimiento de las normas tributarias

“Es clave bajar las alícuotas de algunos tributos y dentro de ello se deben replantear o eliminar los regímenes especiales. Un segundo aspecto tiene que ver con que la relación entre fisco y contribuyente se deben establecer mecanismos que privilegien el cumplimiento voluntario de las obligaciones y no solo concentrarse en mecanismos sancionatorios o coactivos y finalmente de manera impostergable se deben replantear los mecanismos de impugnación tributaria, creando una jurisdicción especializada para su resolución”, agregó. /Página Siete.